Malgré les alertes formulées depuis de nombreux mois, en dépit d’une demande soutenue, le logement neuf sombre dans une crise sévère, similaire à celle qui a sévi au sortir de la crise financière de 2008-2009. Le marché de la maison neuve en secteur diffus chute violemment de 31,3% en 2022 et même de 38,2% au dernier trimestre. Avec 96 000 ventes brutes, il s’agit du pire exercice des seize dernières années. L’habitat individuel groupé s’écroule également de 22,2%, à 6 100 ventes, pire millésime des vingt-deux dernières années. Quant au logement collectif, les ventes aux particuliers se contractent de 14,1% sur 2022 et même de 30,4% au dernier trimestre.

L’inflation continue des coûts de construction et des prix du foncier, affaiblissement des dispositifs de soutien à l’accession et à l’investissement locatif, et hausse rapide et brutale des taux d’intérêts, cumulés aux contraintes du HSCF, aux limites fixées par les taux d’usure et à la nette contraction de l’offre de prêts immobiliers, ont fait plonger de 19,6% la production de crédits immobiliers aux particuliers pour le neuf en 2022 (-44,6% sur les trois derniers mois).

Face à cette situation, le Pôle Habitat FFB demande des actions urgentes. Le temps presse et l’inaction serait fatale tant pour les ménages qui cherchent aujourd’hui à concrétiser leurs projets que pour les acteurs de la filière et les emplois qu’ils représentent :

Il importe, tout d’abord, que les établissements de crédit se remobilisent autour de la production de prêts immobiliers pour les particuliers, d’autant que le secteur ne dispose plus des institutions spécialisées que représentaient le Crédit Foncier et le Crédit Immobilier de France. La décision prise par la Banque de France de procéder, sur les prochains mois, à une révision mensuelle et non plus trimestrielle des taux d’usure va naturellement dans le bon sens. Néanmoins, un travail d’assouplissement des contraintes réglementaires induites par les recommandations de fin 2020 du HCSF semble également s’imposer.

Il faut également plus de transparence, plus d’anticipation et plus de tempérance dans l’évolution des prix des matériaux de construction. C’est l’objectif de l’outil d’analyse de production des matériaux de construction, porté depuis de nombreux mois par la FFB et lancé fin janvier par le ministère de l’Économie, des Finances et de la Souveraineté industrielle et numérique. Il ne s’agit ni plus, ni moins que d’une extension à l’amont de la filière de ce que font les entreprises et les maîtres d’ouvrage avec les index BT. Il faut maintenant transformer l’essai, c’est-à-dire que les industriels et les distributeurs de la filière construction se mobilisent pour l’alimenter.

Il faut enfin que le Gouvernement apporte des réponses rapides et puissantes pour soutenir le pouvoir d’achat immobilier des ménages. Aussi, à l’instar du « bouclier tarifaire » sur la fourniture en énergie et du « bouclier financier » destiné à soutenir la production des organismes de logements sociaux, le Pôle Habitat FFB appelle à l’instauration d’un « bouclier logement » pour les ménages. Ce bouclier logement repose sur cinq piliers qui pourraient être consacrés dans une loi de finances rectificative :

• Prorogation du PTZ jusqu’à fin 2024 : de fait, le PTZ s’arrête pour l’heure fin 2023 officiellement. À défaut de prorogation, les banques cesseront de le distribuer au début du dernier trimestre 2023. Il est donc indispensable de le prolonger jusqu’en 2024 et de mettre en place au plus vite le groupe de travail annoncé par les ministres Christophe Béchu et Olivier Klein pour réfléchir aux évolutions qui pourraient y être apportées.

• Rétablissement du PTZ à 40% sans discrimination territoriale : en cette période de forte inflation et de remontée des taux d’emprunt, le PTZ est d’autant plus décisif pour les nombreux ménages, notamment les plus jeunes et les plus modestes, qui souhaitent accéder à la propriété dans des zones où de nouvelles tensions se manifestent du fait du déplacement de la demande des grandes métropoles vers leurs couronnes éloignées et vers les villes moyennes4. En outre, il faut noter que le coût budgétaire du PTZ s’avère plus que contenu : selon les annexes du projet de loi de Finances pour 2023, ce coût s’élevait en 2021 à 1,1 milliard d’euros (bien en-deçà du plafond de 2,1 Mds€ fixé au Code général des impôts). Même si ce coût est amené à progresser avec la hausse des taux d’intérêt, il reste beaucoup de marge.

• Rehaussement de 25% des plafonds d’opérations pris en compte pour le calcul du montant du PTZ : depuis le 1er octobre 2014, les plafonds d’opérations pris en compte pour le calcul du montant du PTZ n’ont pas été actualisés, alors que les prix réels d’opérations, selon l’indice Insee des prix des logements neufs, s’affichent en hausse de 25% entre les quatrièmes trimestres 2014 et 2021. En 2015, 57% des opérations neuves cofinancées par un PTZ présentaient un coût supérieur aux plafonds. De fait, cette proportion a atteint 79% en 2021. De plus, les écarts entre les coûts d’opérations et ces plafonds se sont creusés, passant en moyenne de 31% en 2015 à 49% en 2021. À l’heure du retour de l’inflation, de l’augmentation des taux d’intérêt et du fort resserrement de la distribution de crédits aux ménages les plus modestes et les moins dotés en apport personnel, l’actualisation du barème du PTZ s’avère urgente et plus que nécessaire.

• Instauration d’un crédit d’impôt de 15% sur les cinq premières annuités d’emprunt5, afin de compenser, au moins partiellement, les surcoûts nés de la RE2020 et de la hausse des prix des matériaux : si le principe de la RE2020 n’est pas contestable, elle génère toutefois pour les accédants dans le neuf un endettement supplémentaire. Dans ce contexte, afin de concilier le double objectif de soutien à la transition environnementale et de sauvegarde du pouvoir d’achat immobilier des ménages, le Pôle Habitat FFB défend, aux côtés de la FFB, l’instauration, au moins jusqu’au 31 décembre 2024, d’un crédit d’impôt RE2020 équivalent à 15% des annuités d’emprunt pendant cinq ans. Cette mesure profiterait uniquement aux acquéreurs d’un logement neuf destiné à être occupé à titre de résidence principale.

• Restauration du dispositif Pinel dans sa version 2022 et suppression de l’exclusion de la maison individuelle : le nouveau dispositif Pinel+ a été maintenu jusqu’à fin 2024 tout en réduisant progressivement les taux et en fixant des critères de qualité d’usage6. De fait, ce dispositif peine à trouver son public pour deux raisons majeures : la grande majorité de l’offre aujourd’hui disponible à la vente ne répond pas aux critères requis et ces derniers, s’ils sont remplis, induisent des surcoûts qui affaiblissent l’attractivité du dispositif pour les investisseurs privés, qui détiennent 97% du parc locatif privé. Dans ce contexte, le Pôle Habitat FFB appelle, aux côtés de la FFB, à rétablir le dispositif Pinel dans sa version de 2022 jusqu’à la mise en place du statut du bailleur privé, pour lequel les pouvoirs publics ont marqué leur intérêt. Il invite également à revenir sur l’exclusion de l’habitat individuel du dispositif Pinel, en rappelant que cette forme d’habitat, dans les communes des zones A et B1, répond tant aux souhaits de nombreuses collectivités que des familles recherchant une solution de logement conciliant densité, espace et proximité avec les services et l’emploi.

Pour Grégory Monod, Président du Pôle Habitat FFB, « cette crise aigüe, face à laquelle nos entreprises adhérentes s’adaptent, exige un sursaut et nécessite des réponses urgentes avant qu’elle ne se propage au détriment de l’appareil de production. Il en va de la satisfaction des besoins en logements abordables, qui ne cessent de croître, et de la sauvegarde d’une part importante des emplois de la filière. »

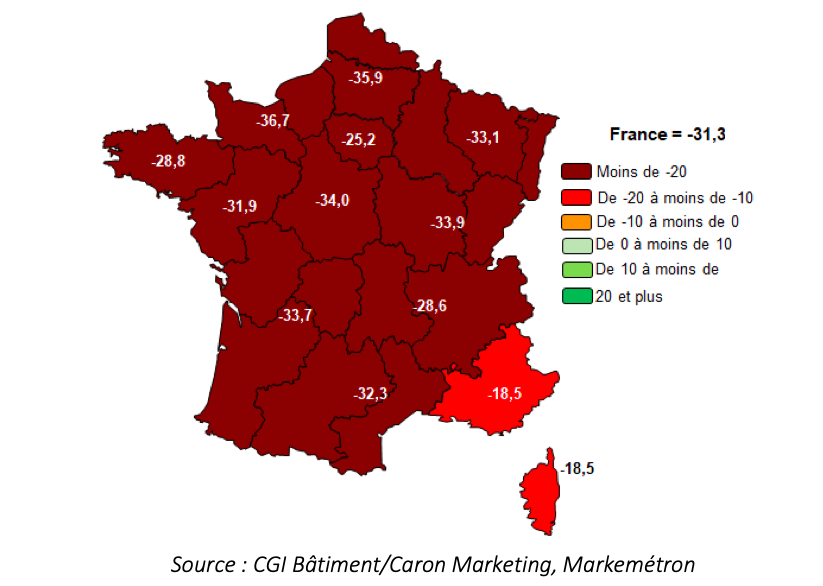

Carte : ventes de maisons neuves

Huit régions subissent un écroulement des ventes supérieur à 30% : Normandie (-36,7%), Hauts-de- France (-35,9%), Centre-Val de Loire (-34%), Bourgogne-Franche-Comté (-33,9%), Nouvelle Aquitaine (-33,7%), Grand Est (-33,1%), Occitanie (-32,3%) et Pays de la Loire (-31,9%) ;

Trois régions se situent entre -30% et -25%: Bretagne (-28,8%), Auvergne-Rhône-Alpes (-28,6%) et Île-de-France (-25,2%) ;

Seule Provence-Alpes-Côte d’Azur et Corse (-18,5%) connaissent une chute des ventes inférieure à 20%.

Source : CGI Bâtiment/Caron Marketing, Markemétron